ICOs sind aus der Welt der Krypowährungen und Start-ups kaum noch wegzudenken. Initial Coin Offering hat sich als eine Methode erwiesen, um neue Projekte schnell zu finanzieren. Auf der anderen Seite haben Anleger bereits viel Geld in ICOs verbrannt.

ICO ist Kürzel für den englischen Begriff Initial Coin Offering, übersetzt in etwa “erstes Angebot von Coins”. Grundsätzlich ähnelt das Prinzip dem Börsengang eines Unternehmens, bei dem erstmals Aktien und damit Anteile an einem Unternehmen auf den Markt kommen. Während Börsengänge aber üblicherweise erst erfolgen, wenn ein Unternehmen bereits praktisch tätig ist, stehen ICOs oft schon an, wenn nur Ideen bestehen. Wichtigster Unterschied zwischen ICOs und Börsengängen ist aber, dass ICOs weitgehend unreguliert stattfinden, während Börsengänge mit umfänglichen Dokumentationspflichten verbunden sind.

Historie von ICOs

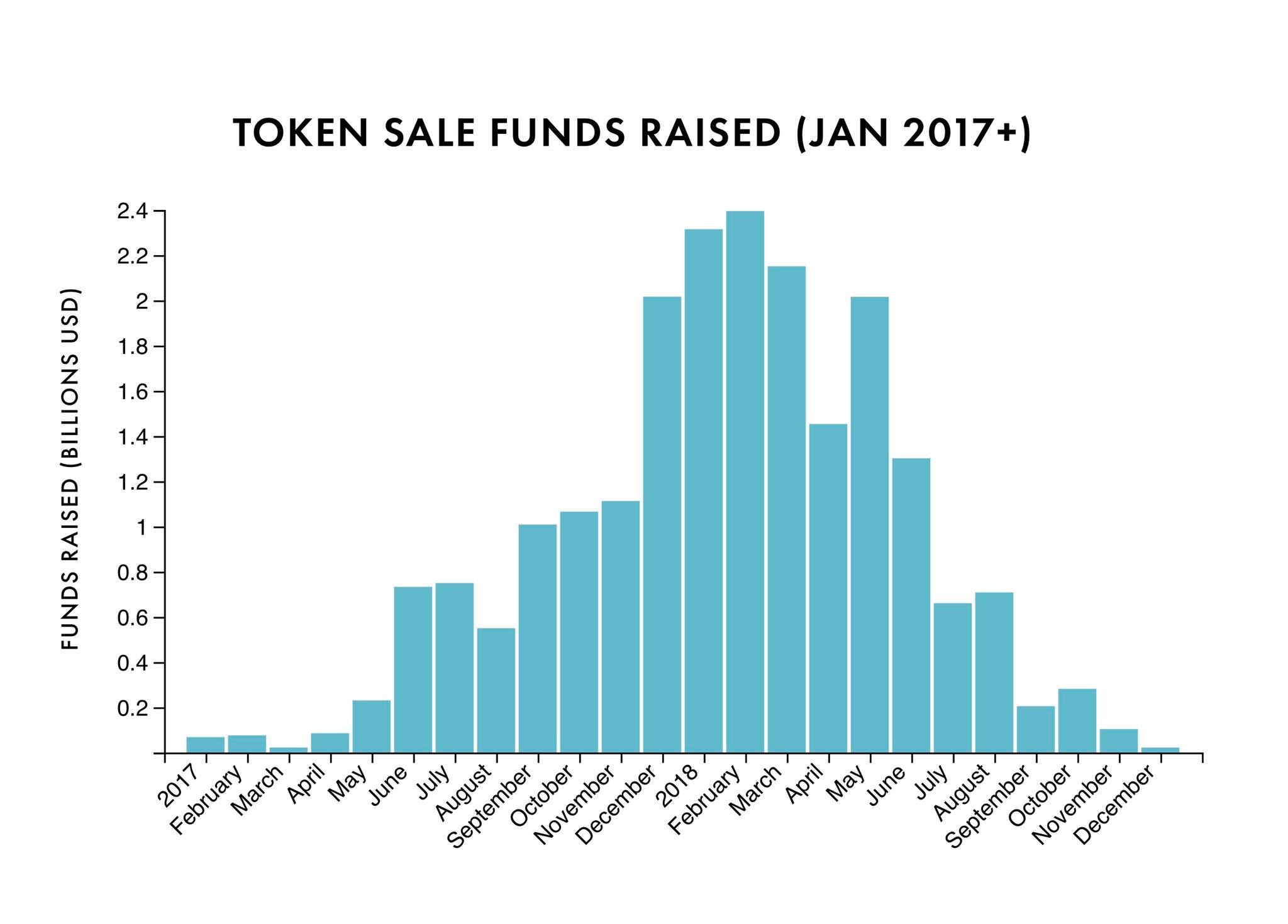

Als erste ICO überhaupt wird der Mastercoin von 2013 genannt. Die wirklich erste große ICO passierte mit Ethereum (ETH) in 2014, wo mehr als knapp 60 Millionen ETH auf den Markt kamen, die einen Wert von umgerechnet gut 16 Millionen US-Dollar hatten. 2015 machte dann Augur mit einer ICO von 5 Millionen US-Dollar von sich reden. Während in den Anfangsjahren weniger als zehn ICOs jährlich über die Bühne gingen, explodierten die Zahlen von 2016 an förmlich. Für dieses Jahr stehen mindestens 43 ICOs in der Statistik, darunter Waves, Iconomi, Golem und Lisk. 2017 stieg die Zahl der ICOs schon auf mehr als 340, 2018 waren es fast 700. Nachdem einige ICOs sich allerdings als Scam herausstellten und bei anderen die viele Investoren ihr Geld verloren haben hat sich der ICO Markt ab Mitte 2018 wieder deutlich abgekühlt.

Zuletzt griff die US-Börsenaufsicht ein und verhängte Strafgelder bei ICOs, die ihre Investoren nicht ausreichend informierten. Viele Beobachter gehen deshalb davon aus, dass die USA für ICOs nicht mehr attraktiv sind.

Unterschied Security und Utility Token

Grundsätzlich können ICOs zwei unterschiedliche Arten von Token ausgeben. Es wird dabei zwischen Security und Utility Token unterschieden. In 2017 und 2018 hat die überwiegende Mehrzahl an ICOs Utility Token ausgegeben, wobei nicht immer ganz klar ist, ob es sich nicht doch um einen Security Token handelt. Die Unterschiede sind wie folgt:

Utility Token: Stellt keinen Anspruch an das Unternehmen dabei. Utility Token sind am ehesten mit Bonuspunkten zu vergleichen. Diese können zum Beispiel genutzt werden um für den Service oder die Gebühren zu zahlen. Wer einen Utility Token ausgibt darf damit keine wertsteigernden Versprechen machen. Ein bekannter Utility Token ist Filecoin. Das Projekt hat 257 Mio US Dollar mit der ICO eingesammelt. Mit dem Token wird es möglich sein für den Cloud Speicher zu zahlen.

Security Token: Diese stellen einen echten Anspruch an das Unternehmen da und sind daher mit einer Wertanlage bzw. Aktie vergleichbar. Security Token dürfen auch nicht an normalen Börsen gehandelt werden. Vielmehr muss bei einem Security Token der Besitzer zu jederzeit verifiziert sein (ähnlich einer Aktie). Die Ausgabe eines Security Token ist mit der Ausgabe eines Wertpapieres vergleichbar. Es muss also auch einen Anlegerprospekt geben. Ein einfach Whitepaper wie bei einem Utility Token reicht nicht aus. Ein bekannter Security Token ist tZERO. Der Token wurde ausgegeben nach den Richtlinien der amerikanischen Börsenaufsicht.

Viele ICOs wollten zunächst nur einen Utility Token ausgeben, da die Kosten dafür wesentlich geringer sind und sie 100% des Unternehmens behalten können. Allerdings wurde den Anlegern irgendwann bewusst, dass sie mit einem Utility Token wenig rechtliche Ansprüche haben, daher wird auch nur noch selten in Utility Token investiert.

Um zwischen Utility und Security Token zu unterscheiden wird häufig der sogenannte Howey Test genutzt. Dieser besteht aus zwei einfachen Fragen:

- Dürfen die Inhaber des Tokens die Finanzierung des Unternehmenskapitals übernehmen und dafür einen Teil des Gewinns erhalten?

- Umfasst die Finanzierung der ICO Investitionen, bei denen die Gewinne ausschließlich aus den Bemühungen anderer Personen als den Gründern des Projekts erzielt werden?

Sofern die Antwort auf mindestens eine dieser beiden Fragen “Ja” ist handelt es sich wahrscheinlich um einen Security Token.

Vor- und Nachteile von ICOs für Anleger

Pros

– Mögliche Gewinne durch Kursanstiege bei neuen Coins

– Teilnahme an innovativen Projekten

– Häufig Zugang zu neuen Services, die durch die neuen Coins bezahlt werden

Cons

– Kein Anlegerschutz durch Regulierung

– Risiko eines Totalverlusts

– Häufig wenig Transparenz über andere Anleger und das Projekt selbst

ICOs aus Sicht der Herausgeber

Die Entwickler neuer Coins setzen oft auf bewährte Blockchain Protokolle wie Bitcoin oder Ethereum. Diese verbinden sie mit einer Idee. Mit einer attraktiven Idee und dem Lockmittel Kursgewinne haben ICOs eine führende Rolle übernommen, um Risikokapital anzuziehen. Aktuell ist es der BitTorrent Token (BTT), der schon vor seiner ICO die Fantasie der Anleger beflügelt. ICOs haben für die Herausgeber nicht durch den Vorteil, Finanzierung einzusammeln, sondern bieten zudem die Chance, sich selbst mit Token zu belohnen. Auch die führende Kryptobörse Binance will allen Unkenrufen zum Trotz 2019 und darüber hinaus ICOs prominent begleiten.

ICOs – die Prognose

Nachdem viele Anleger in 2018 Geld mit ICOS verloren haben ist es nicht mehr so einfach für ICO Projekte Geld einzusammeln. Nur noch wenige Projekte schaffen es Aufmerksamkeit zu erzeugen und Anleger für sich zu gewinnen.

Da ICOs zunächst nur Utility Token ausgegeben haben wurde vielen Anlegern dadurch später klar, dass sie damit wenig rechtlichen Anspruch an das Unternehmen haben. Der ICO Markt für Utility Token hat sich also deutlich abgekühlt. Es ist zu erwarten, dass es zukünftig wesentlich mehr STOs (Security Token Offerings) geben wird. Wichtig dafür ist allerdings, dass es dafür die nötige Infrastruktur geben muss. Dazu zählen Börsen, die es erlauben Security Token zu listen und ihre Kunden zu verifizieren. Darüber hinaus muss es auch klare Regulierungen geben was für Prospekte und Informationen die Teams bei STOs bereitstellen müssen. Aufgrund des höheren vorab Investments, ist es nicht mehr für jedes Projekt möglich eine STO durchzuführen, was dem Markt sicherlich langfristig zu gute kommt und es wesentlich weniger Scammer geben wird.

Mehr zu ICOs und Hilfe dazu bekommt ihr auch bei unserer Agentur Block-Builders.

Hinterlasse jetzt einen Kommentar